Iveco con il botto. In una giornata soltanto, quella del 7 febbraio, sono state scambiate 16 milioni di azioni del marchio italiano. Azioni che, di conseguenza, hanno fatto un balzo in borsa del 21,54% fino a 14,105 euro, vicinissimo al massimo storico raggiunto nell’aprile 2024. Ma a cosa era dovuta tutta questa attenzione? Le ragioni con cui giustificare l’euforia sono tante, ma tutte riferibili alla stessa fonte: il consiglio di amministrazione di Iveco Group che proprio lo scorso venerdì ha rivelato conti 2024 estremamente positivi, ha annunciato un dividendo decisamente superiore allo scorso anno e ha prefigurato la possibilità di separare dalla società la divisione Difesa per farla camminare sulle sue gambe. Tanto è bastato per attirare migliaia di investitori…

Su i profitti anche con ricavi in calo

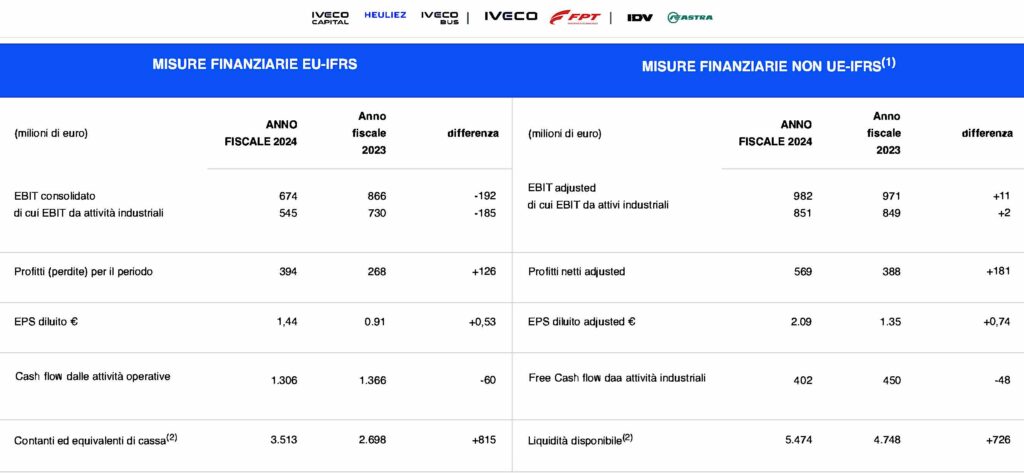

Ma andiamo a vedere nel dettaglio cosa c’è dietro questi annunci. Partiamo con i conti. Il dato maggiormente positivo riguarda l’utile netto, salito a 569 milioni di euro dai 388 del 2023 e che in area Ue si attesta a 394 milioni, il 47% in più rispetto ai 268 milioni del 2023, spinto in particolare dal quarto trimestre quando ha toccato quota 98 milioni a fronte dei 22 di perdita dello scorso anno. La cosa sorprendente è che questo risultato è frutto non di un incremento complessivo dei ricavi, attestati (oltre le attese) a 15,289 miliardi e quindi in flessione del 4,3%, ma di due processi paralleli: il primo determinato dell’incremento dei prezzi dei veicoli, registrato peraltro sull’intero mercato; il secondo generato da «una diligente gestione dei costi, che hanno ampiamente compensato l’impatto dei minori volumi manifestatisi in alcuni dei settori». Insomma, Iveco ha venduto qualcosa meno, ma ha venduto meglio e ha prodotto i suoi veicoli con minor spesa.

Non a caso migliorano tutti i numeri finanziari. L’Ebit adjusted, stimato nel 2023 a 971 milioni, sale ora a 982 milioni, il margine Ebit delle attività industriali si attesta al 5,7%, 30 punti base in più rispetto all’intero 2023, il free cash flow ha chiuso l’anno a 402 milioni di euro. Non stupisce quindi che il dividendo proposto per gli azionisti salga a 0,33 centesimi per ogni azione, rispetto agli 0,22 dello scorso anno. Così come non stupisce che lo stesso cda abbia annunciato di proporre un buyback su 10 milioni di azioni ordinarie per un importo fino a 130 milioni, pari al 4% della capitalizzazione di mercato. E questo programma, che dovrebbe durare 18 mesi, sarà finanziato con liquidità del gruppo.

Quanto vale la divisione Difesa: le ragioni dietro un possibile spin-off

Passiamo al secondo annuncio, quello che riguarda l’interesse del cda a valutare già nel corso del 2025 una separazione delle attività legate al mondo «Difesa», espresso dai marchi IDV e Astra, attraverso uno spin-off, vale a dire rendendo una società a sé stante quello che attualmente è un ramo d’azienda. A giustificare l’iniziativa, stando a quanto dichiarato dall’amministratore delegato Olof Persson, ci sarebbe l’opportunità di «semplificare la struttura del Gruppo, aumentare l’attenzione della gestione e creare flessibilità strategica per entrambe le attività». In ogni caso, «in Consiglio – ha aggiunto Persson – fornirà un aggiornamento sull’esito di questa valutazione nei prossimi mesi».

Perché questo annuncio suscita tanto scalpore? Di fatto perché Iveco Defence è un piccolo gioiello: produce veicoli per la difesa e per la protezione civile in tre sedi (Bolzano, Piacenza e Vittorio Veneto), ha generato ricavi nel 2024 per 1,13 miliardi, in crescita del 15,1% rispetto al 2023, ma soprattutto registra un margine Ebit del 10%, che per il mondo automotive, a maggior ragione nell’attuale contingenza, è merce rarissima. Non è un caso che a buttarci sopra gli occhi erano stati in molti già lo scorso autunno, quando era circolata la voce che Leonardo, società a controllo pubblico attiva nei settori difesa, aerospazio e sicurezza, sarebbe stata seriamente intenzionata ad acquisirla, anche perché aveva già potuto testare concrete sinergie dopo che proprio IDV si era aggiudicata la fornitura all’Esercito italiano di 1.453 autocarri tattico-logistici per un valore di 755 milioni di euro, da consegnare da qui al 2038.

Il ruolo del Model Year 2024 e le previsioni per il 2025

Cerchiamo di entrare dietro queste performance e di comprendere come il prodotto Iveco le abbia influenzate. Il momento migliore di osservazione rimane il quarto trimestre, che non è soltanto quello in cui sono stati generati maggiori utili, ma anche quello in cui Iveco ha introdotto con maggiore decisione la gamma di prodotti Model Year 2024 e non a caso ha fatto registrare un notevole incremento degli ordini di camion pesanti. Eppure proprio a quel punto Iveco ha adottato – spiega lo stesso Persson – una strategia particolare, finalizzata a mantenere «la capacità produttiva al di sotto della domanda del mercato, supportando i concessionari con l’eliminazione graduale del Model Year 2022». Un meccanismo che, evidentemente, deve aver prodotto favorevoli conseguenze anche sul prezzo del modello rinnovato.

Guardando al 2025, invece, Persson puntualizza entro il primo trimestre dell’anno «sarà in gran parte completata l’introduzione sul mercato del Model Year 2024», mentre nel complesso la previsione «per l’intero anno valuta rispetto ai camion pesanti in Europa una tendenziale stabilizzazione delle immatricolazioni, comprese tra le 280 e le 290 mila, rispetto ai camion medi un leggero calo e rispetto ai veicoli leggeri una riconferma dei volumi del 2024». Più nel dettaglio, invece, l’andamento del mercato – puntualizza l’AD – dovrebbe viaggiare «a due velocità: inferiore nella prima metà, in ripresa nella seconda».

Oltre al camion, si può ricordare che il segmento bus ha incrementato le consegne di autobus urbani elettrici, raggiugendo il 14,2% del mercato europeo e ottenendo la seconda piazza nel segmento, mentre quello Powertrain ha chiuso l’anno con un margine EBIT in aumento e con un numero di clienti terzi superiore allo scorso anno.

Ma forse la strategia di maggior rilievo tra quelle indicate da Persson riguarda il lancio, da qui al prossimo anno, di un programma finalizzato a ridefinire le priorità degli investimenti e a ridurre le spese operative per risparmiare 300 milioni di euro rispetto a quelle registrate nel 2024. Un’ottimizzazione data già per scontata: «Non è questione di se – ha puntualizzato l’AD – ma di quando verrà realizzata».

UN PREMIO DI 1.900 EURO PER I DIPEDENTI IVECO

Un paio di giorni prima di annunciare i conti 2024, ma evidentemente già avendone contezza, Iveco Group ha quantificato in 1.900 euro lordi il premio da concedere ai 14 mila dipendenti in relazione ai risultati raggiunti, una somma quasi doppia a quella distribuita lo scorso anno. Qui l’incremento è giustificato dal raggiungimento degli obiettivi di produttività, di tempi di consegna e di qualità del prodotto da parte di diversi stabilimenti (Torino Motori, Torino Drivelines, Brescia, Bolzano e Vittorio Veneto, Piacenza, Suzzara e Foggia), sia per il contenimento degli infortuni e quindi per la maggiore sicurezza sul lavoro registrata nel Gruppo.